A tributação na previdência privada é um dos aspectos mais importantes a se considerar ao planejar sua aposentadoria, proteger seu patrimônio e, até mesmo facilitar o planejamento sucessório.

Entretanto, uma decisão equivocada sobre o tipo de plano ou regime de tributação pode comprometer o potencial dos seus investimentos. Por isso, entender os detalhes da tributação na previdência privada é essencial para fazer escolhas inteligentes e alinhadas com seus objetivos financeiros.

Neste artigo, vamos explicar como funcionam os diferentes tipos de previdência privada (VGBL e PGBL), os regimes de tributação, além de vantagens e desvantagens para diferentes perfis de investidores. Boa leitura!

Desvendando os termos VGBL e PGBL

Antes de falar sobre tributação, é importante entender as diferenças entre VGBL (Vida Gerador de Benefício Livre) e PGBL (Plano Gerador de Benefício Livre). A principal diferença entre eles está no tratamento tributário:

- VGBL: Indicado para quem faz a declaração simplificada do Imposto de Renda ou não é obrigado a declarar. Nesse modelo, a tributação incide apenas sobre os rendimentos do investimento, ou seja, sobre os lucros gerados. Por exemplo, se você investiu R$ 100 mil e o valor cresceu para R$ 120 mil, o imposto será cobrado apenas sobre os R$ 20 mil de lucro.

- PGBL: Recomendado para quem declara o Imposto de Renda completo, pois permite deduzir até 12% da renda bruta anual tributável. No momento do resgate, no entanto, o imposto será calculado sobre o valor total acumulado, incluindo os aportes e os rendimentos.

Cada um atende diferentes necessidades e objetivos. Por isso, é fundamental contar com orientação especializada para escolher o plano mais adequado ao seu perfil e horizonte financeiro.

- Leia também: Como manter o seu padrão de vida na aposentadoria.

Como funciona a tributação na previdência privada?

Depois de escolher entre VGBL e PGBL, o próximo passo é definir o regime de tributação: progressivo ou regressivo. Recentemente, com algumas atualizações da legislação, é possível tomar essa decisão apenas no momento do primeiro resgate.

No entanto, isso não significa que a escolha deva ser deixada para depois. Um bom planejamento é essencial para alinhar a tributação ao seu perfil financeiro e objetivos de longo prazo, garantindo que o impacto nos seus rendimentos seja o menor possível.

Regime Progressivo

O regime progressivo utiliza as alíquotas da tabela do Imposto de Renda Pessoa Física (IRPF), que variam conforme o valor recebido. É mais vantajoso para quem prevê ter uma renda menor no futuro, pois a tributação será reduzida ou até isenta em faixas mais baixas.

Tabela do Regime Progressivo (2025)

- Renda mensal até R$ 2.259,20: Isento

- De R$ 2.259,21 a R$ 2.826,65: 7,5%

- De R$ 2.826,66 a R$ 3.751,05: 15%

- De R$ 3.751,06 a R$ 4.664,68: 22,5%

- Acima de R$ 4.664,68: 27,5%

Quando é indicado:

- Para resgates de curto ou médio prazo;

- Para quem espera ter rendimentos mais baixos no futuro, como no período de aposentadoria.

Exemplo prático: Suponha que você resgate R$ 50 mil e, naquele ano, não tenha outras fontes de renda. Parte do valor poderá ser isenta, e o restante será tributado de acordo com as faixas progressivas.

Regime Regressivo

O regime regressivo, por sua vez, oferece alíquotas menores quanto maior for o tempo de permanência do investimento. Ele incentiva o planejamento de longo prazo, sendo ideal para quem busca maximizar a rentabilidade líquida.

Tabela do Regime Regressivo

- Até 2 anos: 35%

- De 2 a 4 anos: 30%

- De 4 a 6 anos: 25%

- De 6 a 8 anos: 20%

- De 8 a 10 anos: 15%

- Acima de 10 anos: 10%

Quando é indicado:

- Para quem pretende investir no longo prazo;

- Para quem busca reduzir a carga tributária ao máximo com planejamento.

Exemplo prático: Se você deixar seu investimento por mais de 10 anos, pagará apenas 10% de imposto sobre os rendimentos, independentemente do valor resgatado.

Quais as vantagens e desvantagens de cada regime de tributação da previdência privada?

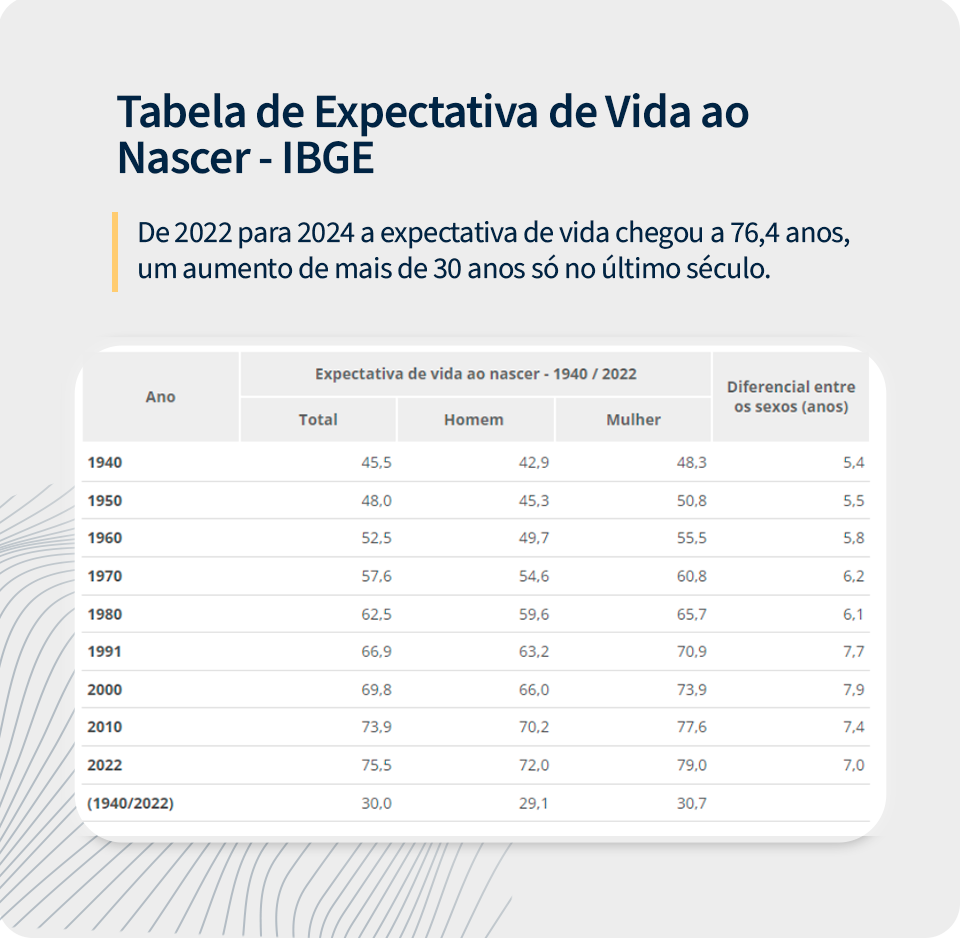

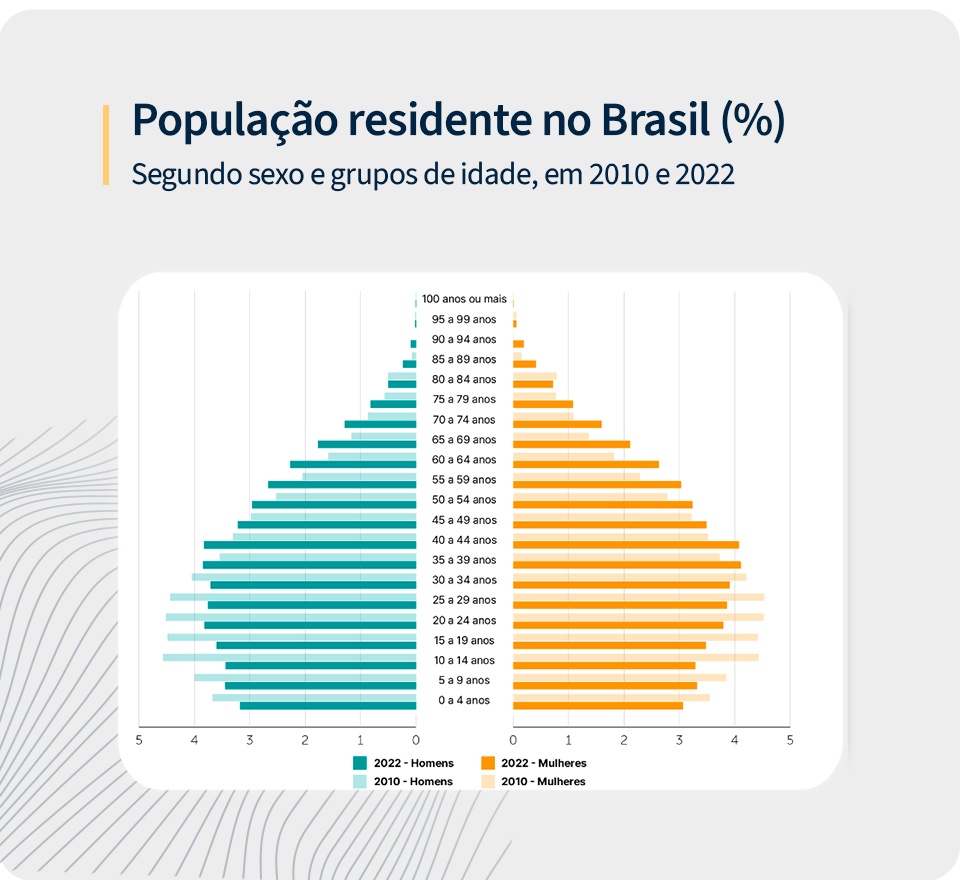

A escolha do regime de tributação na previdência privada é um passo estratégico e deve considerar fatores como horizonte de investimento, perfil financeiro, e até aspectos pessoais, como expectativa de vida.

O regime progressivo utiliza as alíquotas do Imposto de Renda Pessoa Física, que variam de 0% a 27,5%, dependendo do valor resgatado. Ele é indicado para quem realiza resgates menores ou ainda não sabe qual será sua renda futura. Além disso, permite ajustes na declaração de IR, o que pode beneficiar quem possui despesas dedutíveis. No entanto, para valores elevados, a tributação pode ser alta, impactando a rentabilidade.

Já para o regime regressivo, quanto mais tempo o dinheiro permanece investido, menor a alíquota de imposto. Ela começa em 35% (para investimentos de até dois anos) e pode chegar a apenas 10% após dez anos. Isso o torna ideal para quem planeja manter os recursos aplicados a longo prazo, especialmente pensando em aposentadoria ou planejamento sucessório. No entanto, ele é menos flexível, já que a tributação é definitiva e não pode ser ajustada na declaração de IR.

Para escolher o regime mais adequado, é importante considerar fatores como o horizonte de investimento, sua renda futura esperada e até sua expectativa de vida. O regime progressivo oferece maior flexibilidade para ajustes fiscais, enquanto o regressivo premia quem tem paciência e foca no longo prazo.

Cada opção tem suas vantagens e desvantagens, mas uma análise cuidadosa pode evitar custos desnecessários e maximizar seus ganhos. Se você ainda tiver dúvidas, um consultor financeiro pode ajudar a alinhar suas escolhas ao seu planejamento.

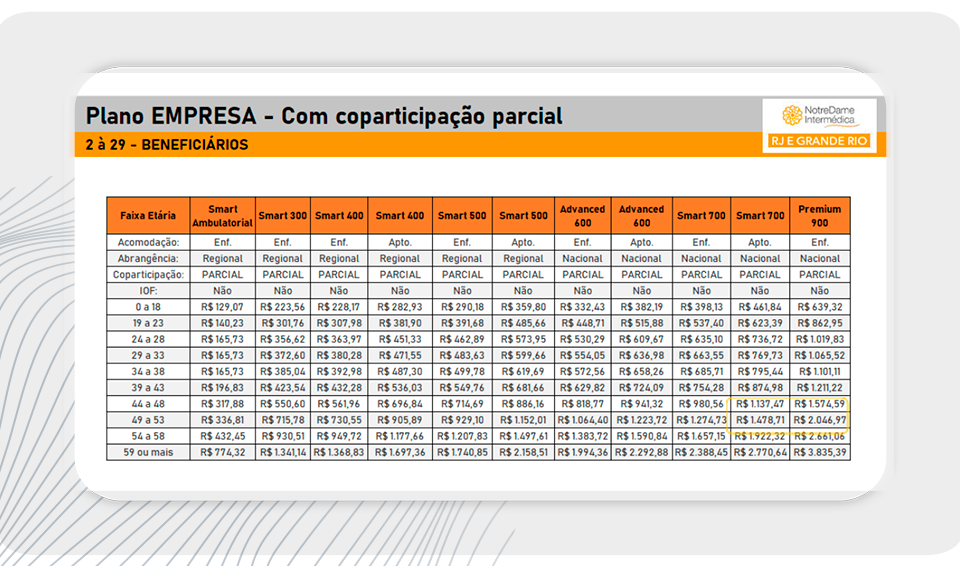

Quais são as taxas na previdência privada e seus impactos?

As taxas na previdência privada podem ter um impacto significativo na rentabilidade dos seus investimentos, por isso é essencial compreendê-las antes de contratar um plano. Existem principalmente dois tipos de taxas associadas:

- Taxa de administração: É um percentual cobrado anualmente sobre o valor investido para a gestão do fundo. Variável entre os planos disponíveis no mercado, e mesmo uma diferença pequena, como 1% ao ano, pode impactar significativamente os rendimentos no longo prazo. Por isso, é fundamental buscar fundos de previdência com custos competitivos e alinhados ao seu perfil de investimento. Além disso, optar por fundos com um bom histórico de performance e baixa volatilidade ajuda a garantir que os ganhos superem os custos ao longo do tempo.

- Taxa de carregamento: Incide sobre os aportes realizados. Nos últimos anos, a taxa de carregamento tem se tornado cada vez mais rara, mas ainda é importante verificar se o plano escolhido a inclui.

- Taxa de performance: Cobrada sobre os rendimentos do fundo quando a rentabilidade supera um determinado índice de referência (benchmark). Essa taxa pode ser um incentivo para a gestão buscar resultados acima da média, mas é importante avaliar se a cobrança é justa e se o fundo realmente entrega uma performance consistente ao longo do tempo.

Ao comparar diferentes planos de previdência privada, leve em conta não apenas as taxas, mas também o regime de tributação e o perfil do fundo, como sua composição e estratégias de investimento.

Planos mais caros nem sempre são melhores, e escolher uma opção eficiente em termos de custos e performance pode fazer toda a diferença para o crescimento do seu patrimônio no longo prazo.

Vantagens da previdência privada como investimento

A previdência privada oferece diversas vantagens como investimento, especialmente para quem busca estratégias de longo prazo e preservação de patrimônio. Dentre elas, estão:

- Planejamento sucessório: Os recursos aplicados em previdência privada não passam pelo processo de inventário. Isso significa que os beneficiários recebem os valores diretamente, de forma mais rápida e com custos reduzidos, além de contar com vantagens tributárias em algumas situações;

- Diversificação: Os fundos de previdência permitem alocar os recursos em diferentes tipos de ativos, como renda fixa, ações e fundos imobiliários, adaptando-se a diferentes perfis de risco e objetivos financeiros. Essa flexibilidade aumenta as oportunidades de retorno e ajuda a reduzir os riscos associados a concentrações em apenas um tipo de investimento;

- Eficiência fiscal: Com um planejamento tributário adequado, é possível maximizar os ganhos líquidos ao escolher o regime de tributação mais vantajoso (regressivo ou progressivo).

Além disso, a previdência privada pode ser integrada a estratégias mais amplas de preservação de patrimônio e planejamento financeiro, protegendo o investidor contra imprevistos e mudanças tributárias.

Conte com a Crescento para planejar sua previdência privada

Planejar sua previdência privada é uma decisão que vai muito além de escolher um fundo ou um regime de tributação. É necessário alinhar suas metas financeiras, sua realidade atual e seus objetivos de longo prazo em uma estratégia sólida e eficiente. É aqui que a expertise de uma equipe experiente faz toda a diferença.

In Crescento, entendemos que cada investidor é único. Por isso, trabalhamos para indicar as melhores soluções de previdência privada, sempre alinhadas ao seu perfil, às suas necessidades e ao momento da sua vida.

Uma escolha inadequada – como um plano que não considera sua faixa de renda ou o regime de tributação errado – pode comprometer seus rendimentos e até mesmo dificultar seus objetivos financeiros.

Por isso, nossos especialistas estão prontos para te orientar, ajudando a evitar armadilhas, maximizar os benefícios da previdência privada e garantir que seu planejamento financeiro esteja no caminho certo.

E se você quer ficar por dentro das novidades do mercado financeiro, assine a newsletter Prisma Econômico para receber insights sobre economia, investimentos e planejamento financeiro diretamente no seu e-mail.